Proč cena dluhopisů neroste?

Martin Mašát | 24. 4. 2024 | Vstoupit do diskuze

Jistě některé z vás napadla otázka „Jak to, že Česká národní banka snižuje sazby (a letos již o 1 procento a začátkem května ubude další část), ale cena dluhopisů neroste, ba co víc, dluhopisové fondy dokonce klesají?“ Nebudete první, a proto níže popisuji zevrubně, co se to vlastně děje a co nás, investory čeká.

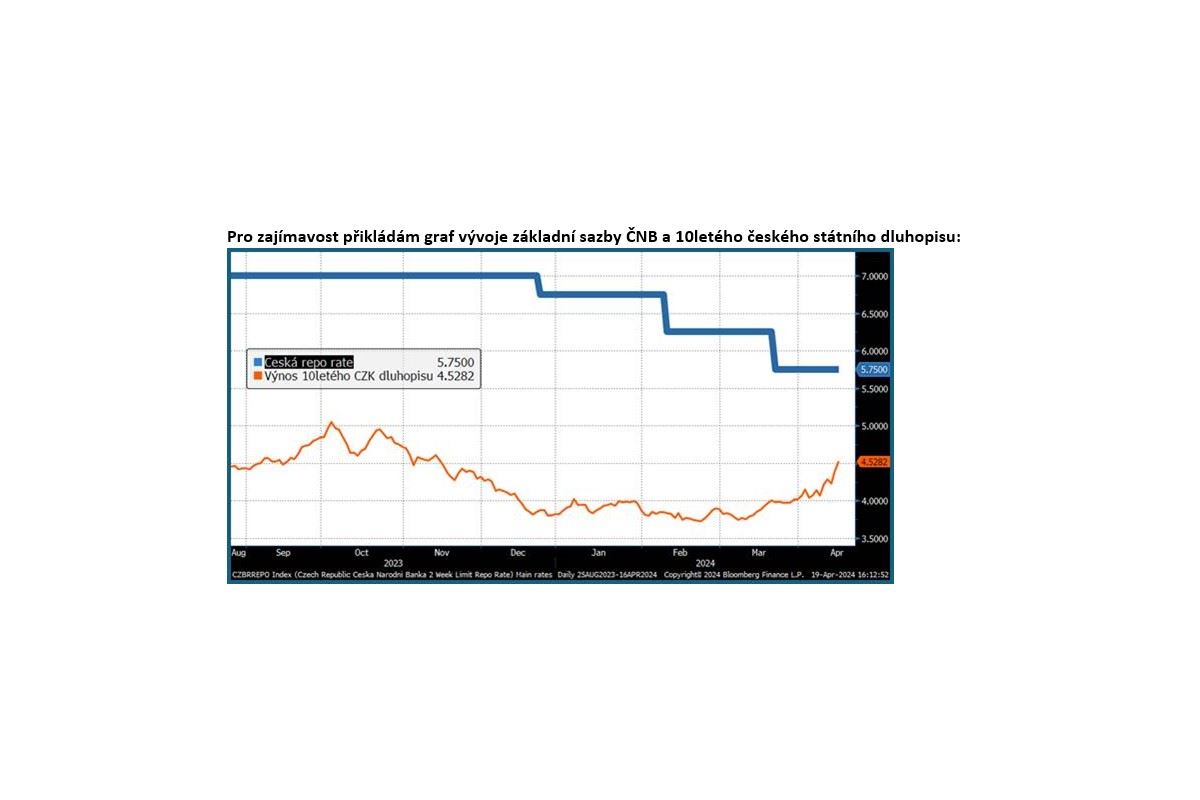

Ano, s poklesem výnosů rostou ceny dluhopisů. Jak to, že se tak neděje, když v Česku inflace spadla už na 2 % a ČNB snižuje sazby na každém zasedání? Onou „žábou na prameni“ jsou právě dlouhodobé výnosy, které by měly reagovat na ty krátkodobé nastavované ČNB. Ale bohužel, reakce „dlouhých“ sazeb byla naprosto opačná. S poklesem základní krátkodobé sazby začaly ty dlouhodobé letos růst. Důvodů je několik: především investoři neočekávají, že inflaci centrální banka udrží tak nízko; stát vydává hodně dlouhodobých dluhopisů, což snižuje jejich ceny (zvyšuje výnos); inflace v Evropě, a hlavně v USA, už nějakou dobu neklesá, ale dokonce se začíná opět zvedat. Z těchto důvodů dlouhodobé sazby neklesají v souladu s krátkodobými, ale začaly dokonce růst, resp. stlačovat ceny dluhopisů. (Poznámka: sazby hypoték také přestanou klesat)

Z grafu je krásně vidět, jak probíhal loňský pokles výnosu státního dluhopisu od srpna z cca 4,5 % na 3,8 %, který zvedl ceny dluhopisů. Fond PBO jen v druhé polovině roku zhodnotil majetek klientů o více jak 5 %. Částečně to bylo dáno běžným výnosem kolem 6 % p.a. a částečně právě kapitálovým ziskem z růstu cen dluhopisů. Za rok jsme se dostali na výkonnost přes 11 %.

A právě v 1. čtvrtletí 2024 jsme zažili opačnou situaci, a to navíc v situaci, kdy ČNB už snižuje sazby a inflace dosáhla 2% cíle. Dlouhodobé státní výnosy se opět zvedly z 3,8 % zpět na 4,5 %. To způsobilo, že zhodnocení fondu PBO je k půlce dubna někde kolem nuly. Běžný výnos kolem 6 % p.a. pokryl ztráty z poklesu cen dlouhodobých dluhopisů.

Co očekávat dál? Máme se bát ztrát? Současný vývoj nic moc pro konzervativní investory neznamená. Na investičním horizontu je výnos dluhopisů zafixován/imunizován, a je jedno, jakým směrem se ceny dluhopisů krátkodobě vydaly. Aktuálně se zvýšily výnosy (ceny klesly). Stále to však znamená, že fond míří na stejný bod v budoucnosti, a o to rychleji musí nyní růst. Jednoduše řečeno, otevřela se šance vstoupit do dluhopisů investorům, kteří to v loňském roce nestihli. Celý princip funguje i opačně – při rychlém růstu cen dluhopisů budoucí výnos klesá, ale celkový výnos v daném investičním horizontu (cca 3 roky) je stejný, jen se větší část výnosu naakumuluje na začátku.

Náš základní scénář se nemění – nízká inflace bude postupně tlačit níže i dlouhodobé výnosy, což by mělo dluhopisovým fondům přinést dodatečné kapitálové zisky. Očekávaný výnos fondu Partners Bond Opportunity na konci roku ponechávám nezměněný, a to na úrovni +6 až 7 %.

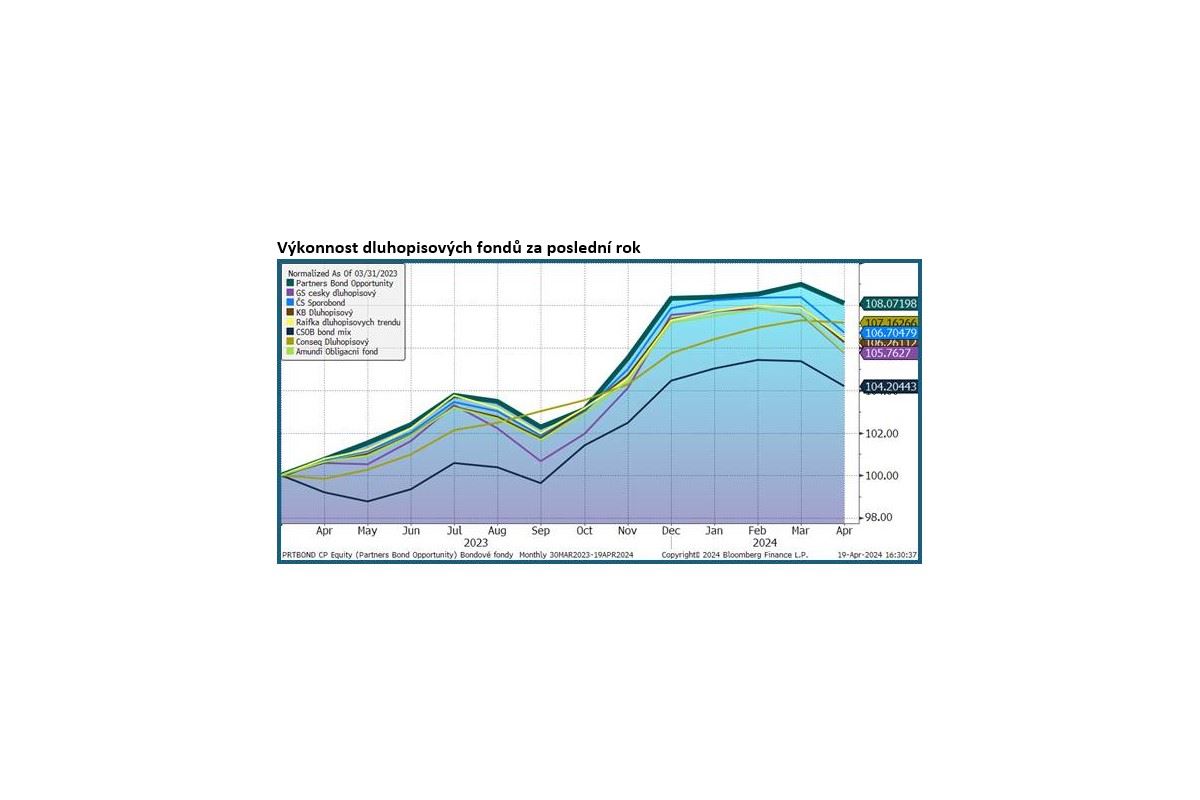

Růst hodnoty dluhopisových fondů v druhém pololetí roku 2023, byl z velké části způsobem poklesem dlouhodobých výnosů. Nyní se nacházíme na stejné úrovni výnosů jako loni v srpnu.

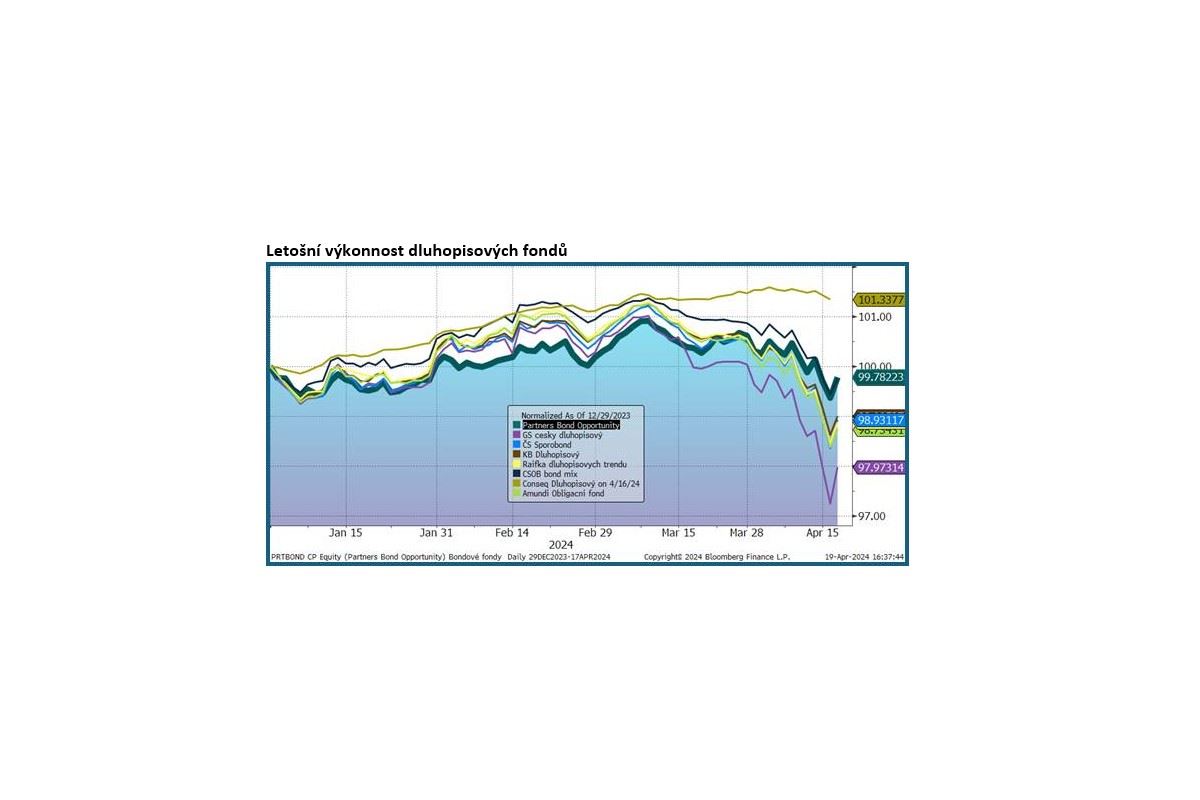

Letošní výkonnost ukazuje, jak do konce února fondy rostly v souladu se svým výnosem do splatnosti kolem 5-6 % p.a. V březnu a začátkem dubna proběhlo ono zlevnění dluhopisů a hodnota dluhopisových fondů klesla.

Zlatá koruna: Partners Bond Opportunity se probojoval až do finálového kola Zlaté koruny. Nyní jde do tuhého a bojujeme o umístění. Prosím, ještě jednou o zaslání hlasu či hlasů. Fond si to zaslouží, protože dlouhodobě patří mezi absolutní špičku. Hlasování probíhá do konce dubna.

HLASUJTE ZDE

Komentáře

Celkem 0 komentářů v diskuzi