Polovina českých párů má peníze ve společných finančních produktech. V rodinných financích přesto tiká časovaná bomba

Tereza Píchalová | 30. 5. 2024 | Vstoupit do diskuze

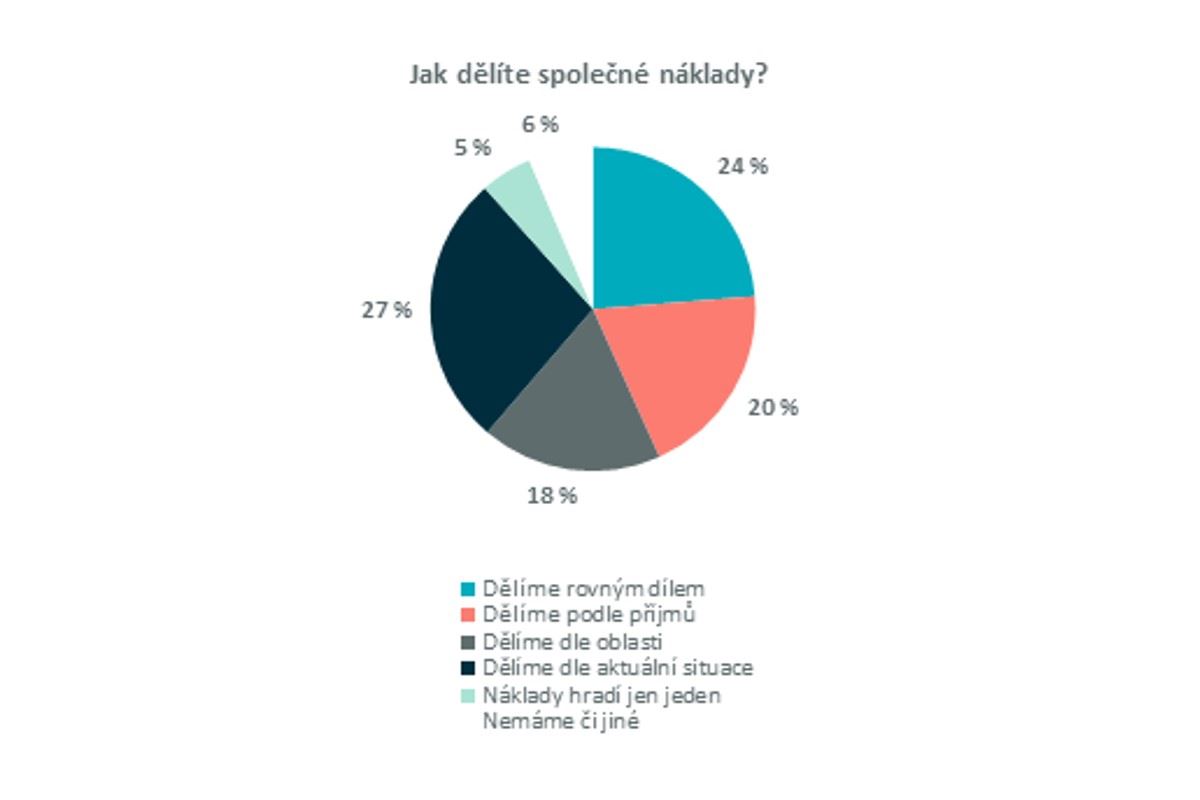

Polovina českých párů využívá společné finanční produkty, ať už jde o bankovní účty či třeba stavební spoření. Přesto mohou být v ohrožení v tom, že ke svým penězům nebudu mít přístup právě tehdy, kdy je budou nejvíce potřebovat. Taková situace není neobvyklá, dle průzkumu Partners Banky se s ní setkal každý pátý Čech. Společné náklady si téměř čtvrtina českých párů dělí rovným dílem, další pětina poté poměrově podle výše platu. Starší páry společně nejčastěji šetří na důchod, mladší pak na pořízení nemovitosti.

V České republice využívá 51 % párů různé formy společných financí. Někteří jen společně spoří a mají zároveň své osobní účty, více než třetina těchto párů má ale s partnerem sdílené veškeré finance. Vyplývá to z průzkumu poradenské Partners Banky, který proběhl letos v dubnu a mapoval návyky Čechů v oblasti rodinných financí. Sběr dat byl realizován prostřednictvím aplikace Instant Research agentury Ipsos. Dalších 35 % českých párů, ať už partnerů či manželů, v současné době společné účty nemá, a ani je založit neplánuje.

Co všechno se svatbou mění

Dříve či později musí téma financí řešit každý pár. Jak jsou na tom ale manželské páry oproti těm partnerským, které sdílejí jednu domácnost? Některou z forem společných financí má 61 % těchto manželských párů a 46 % partnerských párů. Jen jeden běžný společný účet, na který ukládají všechny finance, má 15 % českých manželských párů, partnerských párů žijících společně poté přibližně o třetinu méně (10,6 %). Naopak třetina sezdaných párů, stejně jako dvě pětiny nesezdaných párů, nemá společné finance a ani je do budoucna neplánuje. Téměř 65 % českých párů tedy využívá nějaké formy společné správy financí nebo je plánuje. Dvě třetiny z nich si ale zároveň drží ještě svůj běžný nebo spořicí účet mimo společné finance.

„V partnerských vztazích převládá zájem o společnou správu peněz, i když velká část členů domácnosti si zachovává i svou finanční autonomii. Domácnosti jsou tak zvyklé obě formy správy peněz různě kombinovat. Proto nabízíme párům jak individuální, tak společné účty a dále možnost zapnout partnerovi informační přístup v mobilní aplikaci k dalším produktům, jako jsou investice, penzijní spoření, úvěry nebo pojištění,”komentuje Marek Ditz, generální ředitel Partners Banky a doplňuje: „Problémem většiny společných účtů v nabídce bank bývá ale případ, kdy jeden z partnerů je jeho majitelem a druhý pouhým disponentem, který má omezená práva v rozsahu, které určí majitel. To představuje obrovské riziko v případě nečekaných životních situací, jako je například úmrtí jednoho z partnerů, kdy se mohou společné peníze pro disponenta dočasně zcela zablokovat. Právě kvůli těmto situacím nabízí Partners Banka společný účet v rámci balíčku Pro dva a balíčku Pro rodinu, který tyto nepříjemné právní problémy řeší. V praxi to znamená, že každý z páru je rovnocenným spolumajitelem účtu a má tedy stejná práva. V případě úmrtí jednoho z páru se účet druhému nezablokuje, druhý k němu má i nadále přístup a nemůže tak dojít k obávanému zmrazení. Má se pouze za to, že polovina prostředků patřila zesnulému spolumajiteli. V běžných situacích tak stejně připadne nakonec 75 až 100 % zůstatku žijícímu spolumajiteli s tím, že zbylých 25 % případně získají v dědictví děti. Důležité ale je, že nerušeně pokračují všechny pravidelné platby za domácnost pod kontrolou žijícího spolumajitele, i když se o ně předtím staral zesnulý.”

Kdo zaplatí nákup?

Mnoho diskuzí ohledně financí se ve vztazích také točí kolem dělení společných nákladů. Rovným dílem má veškeré náklady rozdělené téměř čtvrtina českých párů, přičemž většinu z nich tvoří především páry ve věku 36 až 65 let. Naopak poměrově, tedy dle výše příjmů jednotlivých partnerů, si dělí náklady 20 % párů. Tento přístup z více než poloviny využívají lidé do 35 let. „Hledání spravedlnosti v rozdělování společných nákladů v páru může být skutečným oříškem. Navíc ne každému může být diskuze ohledně financí příjemná. Jak vyplývá z průzkumu, rovné přerozdělení nákladů volí především starší generace. Partneři v mladší generaci jsou méně rovnostářští, náklady si dělí podle rozdílu v příjmech,“ vysvětluje ředitel Partners Banky.

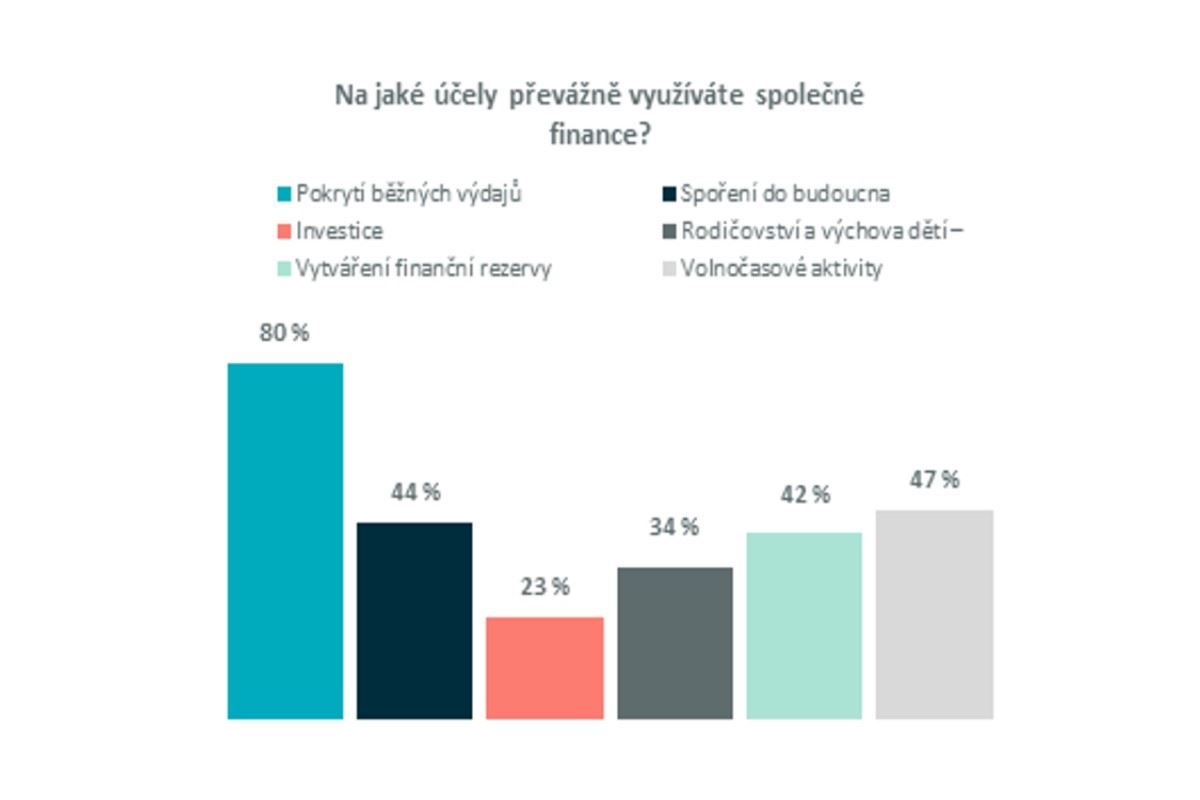

Podle průzkumu využívá 80 % českých párů společné finance nejčastěji na pokrytí běžných výdajů jako jsou nájem, provoz domácnosti, účty za energie či nákupy potravin. Na volnočasové aktivity jako jsou společné výlety, dovolené a zábava poté téměř polovina českých párů. Naopak, společné investice do akcií, dluhopisů, nemovitostí nebo jiných finančních produktů s cílem budování společného majetku, využívá jen pětina párů.

Mladší lidé mluví o svých financích otevřeněji

Výši příjmů svého partnera zná podle průzkumu 75 % zadaných nebo sezdaných Čechů. S rodinnými příslušníky – matkou, otcem či sourozencem, sdílí informace o svých příjmech a výdajích téměř čtvrtina Čechů. „Až 27 procent Čechů nesdílí svou finanční situaci s nikým, mladší lidé jsou v tomto otevřenější a svěřují se obecně více. Generace Z nejčastěji probírá finanční záležitosti nejen s partnerem a rodinou, ale i s přáteli. Mladší mileniálové do 35 let, kteří už řeší vlastní bydlení a širší spektrum finančních záležitostí, se častěji, než na přátele obrací na finanční poradce,“ říká Marek Ditz a oceňuje, že se třicátníci nespoléhají jen na rady svého okolí, ale hledají odbornou radu u nezávislých finančních poradců, kteří jim umí porovnat nabídky jednotlivých finančních institucí a vybrat jim tu nejvhodnější. Právě v tomto věku totiž probíhají zásadní finanční rozhodnutí ohledně pořízení vlastního bydlení nebo tvorby dlouhodobých investic, které mladým lidem, kteří navíc mnohdy zakládají rodiny, ovlivní jejich životy na dlouhé roky.

Téměř polovina českých párů společně spoří především na důchod, tedy na společnou přípravu a zabezpečení rodiny pro pohodlný život ve stáří. Detailnější výsledky však ukazují, že tento cíl řeší společným spořením spíše starší generace ve věku 45 až 65 let. Mezigenerační rozdíly lze sledovat také ve společném spoření na koupi, stavbu či nemovitosti. Na bydlení zhodnocuje dohromady peníze 48 % českých párů, mladší spíše na spoří kvůli nákupu nemovitosti, starší generace pak na rekonstrukci.

„Pozitivní zprávou je, že polovina párů je zodpovědná a tvoří si rezervy. V bance tento přístup podporujeme, protože chceme, aby s námi lidé bohatli a zhodnocovali své peníze. Obecně doporučujeme odkládat si 30 % svého příjmu, z toho 10 % do krátkodobých rezerv, jakými jsou například i spořicí účty, zbývajících 20 % pak do dlouhodobých rezerv. Zde doporučujeme zejména investice do kvalitních akciových fondů,” uzavírá Marek Ditz.

Komentáře

Celkem 0 komentářů v diskuzi